Mehr als Melkkühe und arme Hunde: Die Portfolioanalyse gehört zu den Klassikern in DeltaMaster – nichtsdestotrotz schlummern in ihr einige nützliche Anwendungsmöglichkeiten, die sogar manch versierten Anwender überraschen können.

Die Portfolioanalyse in DeltaMaster

Portfolioanalyse im engeren Sinne

Unsere Business-Intelligence-Software DeltaMaster bietet selbstverständlich die etablierte Portfolioanalyse an.

Ursprünglich wurde die Portfolioanalyse – bzw. die BCG-Matrix – Anfang der 70er von der Boston Consulting Group entwickelt, um strategische Entscheidungen über Ausbau und Schwerpunkte einer angebotenen Produkt- oder Dienstleistungspalette stützen zu können. Dabei werden die Produkte (bzw. Dienstleistungen) in vier Gruppen eingeteilt (Stars, Cash Cows, Poor Dogs and Questions Marks), die sich in der Theorie hauptsächlich aus der Position im Produktlebenszyklus ableiten. Diese Gruppen bedürfen dann unterschiedlich ausgeprägter Aufmerksamkeit und Förderung von Seiten des Managements.

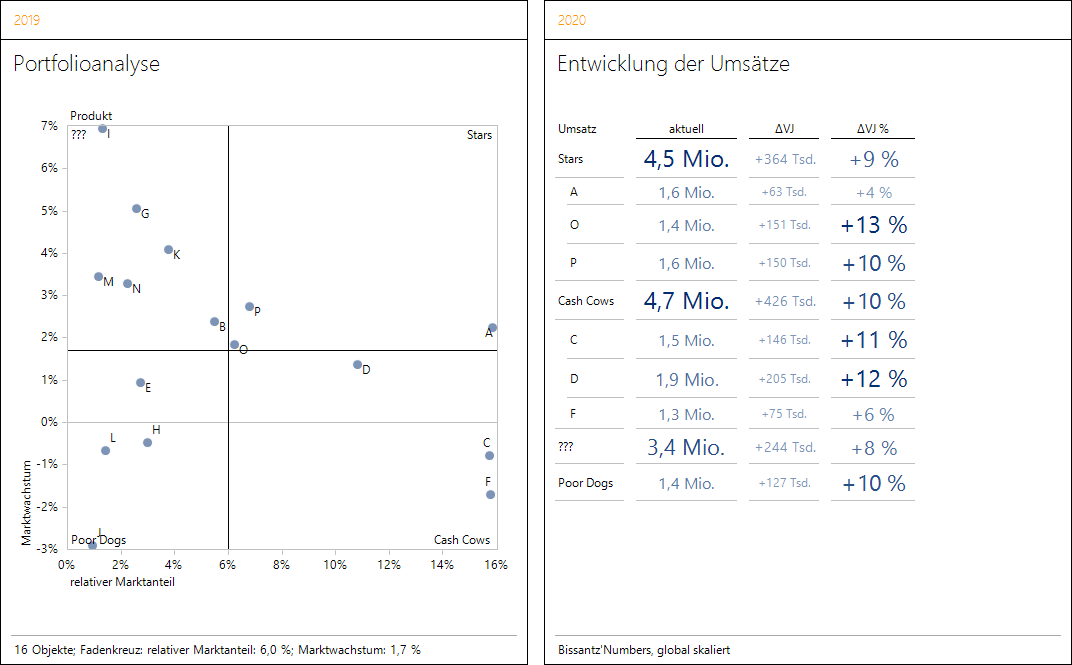

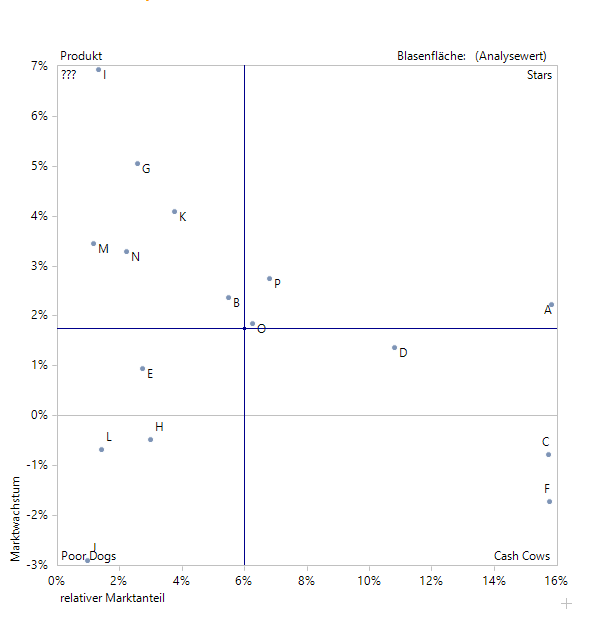

Im heutigen Beitrag sind wir multidimensional auf einem Cube unterwegs. Bei einer Produktpalette von hier 16 Produkten A, B, …, P könnte ein Diagramm folgendermaßen aussehen:

Eine typische Portfolioanalyse im Sinne der ursprünglichen Idee

Die verwendete Ebene der Produkte, als auch die beiden notwendigen Kennzahlen lassen sich einfach per Drag-and-drop aus dem Filter in die passenden Felder des Diagramms ziehen. Wir haben hier die Größen “relativer Marktanteil” und “Marktwachstum” auf den Achsen eingesetzt.

Im Editiermenu wählen wir unter Klassenbezeichnungen die bereits vordefinierten Begriffe der BCG aus, die wir im obigen Diagramm innen in den Ecken finden:

Wir übernehmen für die Klassen die BCG-Bezeichnungen

Außerdem haben wir hier bereits alle Produkte markiert und beschriftet. Standardmäßig wird ein Fadenkreuz eingeblendet, dessen Zentrum in Höhe der jeweiligen Mittelwerte liegt. Die Zahlenwerte der Mittelwerte erscheinen auch in der für den Screenshot nicht exportierten Statuszeile (hier relativer Marktanteil 6.0 % und Marktwachstum 1.7 %).

Produkte A, O und P gehören bei dieser Wahl der Klassengrenzen zu den Stars, also zu dem Segment, bei dem sich eine positive Marktentwicklung abzeichnet, während gleichzeitig ein erwähnenswerter Marktanteil vorliegt.

Zu diesem Zeitpunkt existieren die vier Gruppen allerdings nur als Quadranten in der Grafik. Eine Weiterverwendung in DeltaMaster ist aber durch die Erzeugung von virtuellen Hierarchien möglich – dazu später mehr!

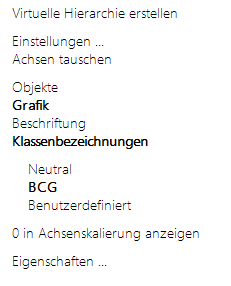

Blasenflächen nutzen

Wir können in der Grafik der Portfolioanalyse eine weitere Größe einblenden und damit die Fläche der Blasen beeinflussen. Hier bietet sich der Umsatz an, denn was nützt ein hoher Anteil auf einem kleinen Markt?

Mit der Blasenfläche Umsatz wird der Beitrag der Produkte sofort sichtbar!

Wir werden im Laufe dieses Artikels en passant ein paar mögliche Markerdarstellungen zeigen, die auch in der Größe variieren können. Hier haben wir in den Eigenschaften die Farbe Blau gewählt.

Per Mouseover lassen sich – wie in der Grafik dargestellt – die Werte der drei Kennzahlen für ein Objekt anzeigen.

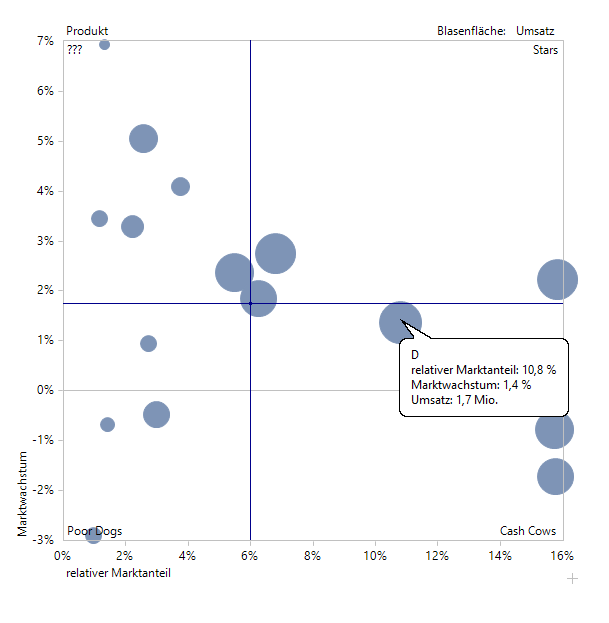

Faktoren in der Portfolioanalyse

DeltaMaster berücksichtigt bei der Orientierung der Achsen auch die Faktoren der Analysewerte, die entweder positiv oder negativ besetzt sein können. Bisher sind beide Kennzahlen – hier “Relativer Marktanteil” und “Marktwachstum” – positiv besetzt, aber grundsätzlich gilt: Wenn Sie sich an die Konvention halten, Kennzahlen mit negativem Faktor auch als solche zu benennen, werden Sie die guten Objekte immer im Quadranten rechts oben finden.

Schauen wir etwa bei unseren Kunden auf die Vorjahresabweichungen bei Rabatten (“negativer Faktor”) und Umsätzen (“positiver Faktor”). Die Rabattachse verläuft nun für wachsende Werte von oben nach unten:

Rechts oben wären die Vorzeigekunden: mehr Umsatz bei weniger Rabatt!

Im Quadranten rechts oben befinden sich Kunden, wie wir sie uns wünschen: mehr Umsatz bei weniger Rabatt. Leider ist dieses Feld leer. Links unten hätten wir Kunden, wie wir sie uns nicht wünschen: weniger Umsatz bei mehr Rabatt. Zum Glück ist dieses Feld auch leer. Wir können hier von einem Einfluss der Rabattvergabe ausgehen, da die Umsatzänderungen tendenziell die gleiche Richtung wie die Rabattänderungen nehmen.

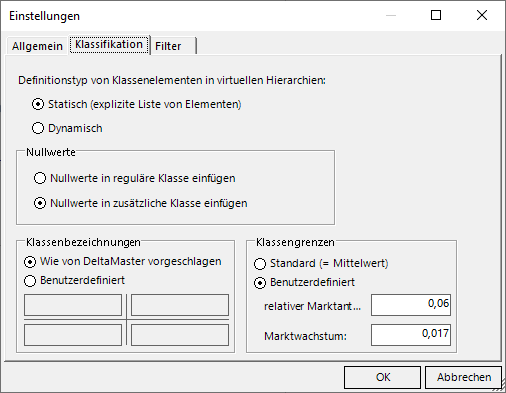

Für die Grafik haben wir das Fadenkreuz im Ursprung verankert, gleichzeitig verwenden wir als Gedächtnisstütze unsere eigenen Bezeichnungen für die Quadranten. Die Klassenbezeichnungen und die Klassengrenzen geben wir im Editiermenu in den Einstellungen auf dem Reiter Klassifikation ein:

Hier stellen wir die Klassengrenzen ein und vergeben unsere eigenen Klassenbezeichnungen

Schließlich stellen wir die Anzeige von BCG auf “Benutzerdefiniert” um, um unsere eigenen Bezeichnungen zu sehen.

Portfolioanalyse mit Hilfslinien

Durchschnittsgerade und Regressionsgerade

Im Editiermenu lassen sich unter Grafik bestimmte Hilfslinien einblenden – Äquivalenzgerade, Durchschnittsgerade, Regressionsgerade und Frontier Line. Diese benötigen nicht zwingend die Vier-Quadranten-Ansicht. Wir werden deshalb vorübergehend das Fadenkreuz ausblenden, ebenso lassen wir mit Leerzeichen in den benutzerdefinierten Klassenbezeichnungen die Beschriftungen in den Ecken verschwinden.

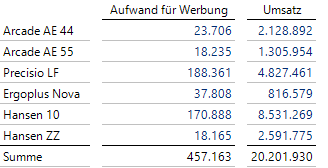

Nehmen wir einmal an, dass wir einen schnellen visuellen Überblick bekommen wollen, wie das Werbebudget für unsere Produkte mit dem Umsatz korreliert. Die Kennzahlen unserer Produkte lauten wie folgt:

Werbeaufwand und Umsatz unserer Produkte

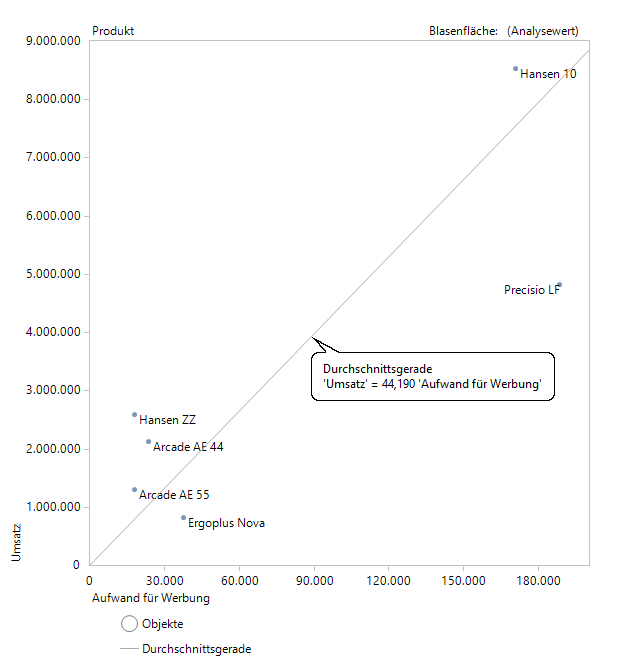

In der Portfolioanalyse sieht das dann folgendermaßen aus, wenn wir zunächst einmal die Durchschnittsgerade einblenden:

Durchschnittsgerade in der Portfolioanalyse

In der Grafischen Tabelle haben wir nicht ohne Grund die Summen der Spalten erwähnt. Teilen wir den gesamten Umsatz durch den gesamten Werbeaufwand ergibt sich mit 20.201.930 / 457.163 ~ 44,190 ein durchschnittlicher Wert: 1 Euro Werbeaufwand sind im Durchschnitt mit 44,19 Euro Umsatz verbunden. Dieser Multiplikator, der gleichzeitig der Steigung der Geraden entspricht, ist auch sichtbar, wenn wir mit der Maus über die Durchschnittsgerade fahren.

Objekte, die unterhalb der Linie liegen, weisen einen geringeren Multiplikator auf: Hier hat sich der Werbeaufwand im Vergleich zum gesamten Geschehen weniger rentiert und der Umsatz fällt niedriger aus, hingegen bei den Objekten oberhalb der Durchschnittsgerade verhält es sich dann umgekehrt.

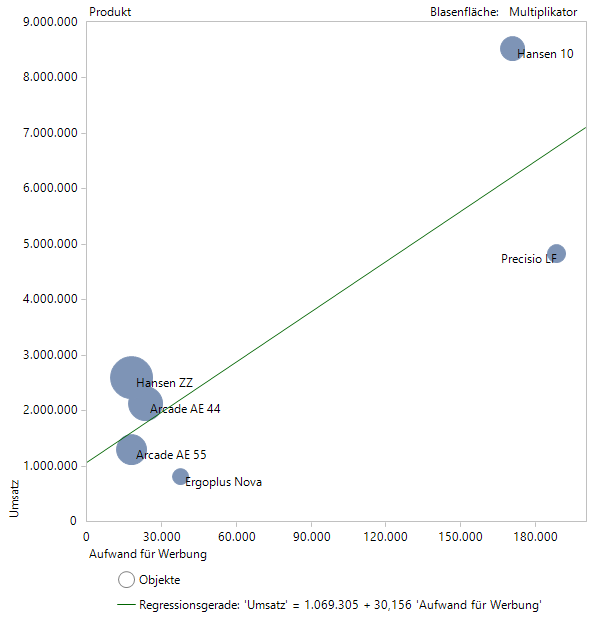

Es bietet sich an, mit diesem Beispiel auch gleich die Regressionsgerade zu erwähnen. Im folgenden Diagramm haben wir zusätzlich den Multiplikator als Blasenfläche verwendet:

Regressionsgerade in der Portfolioanalyse

Der Einsatz der Regressionsgerade wäre hier allerdings nur unter der Annahme gerechtfertigt, dass sich die Produkte ähneln und der Umsatz nur oder zumindest hauptsächlich vom Werbeaufwand abhängt.

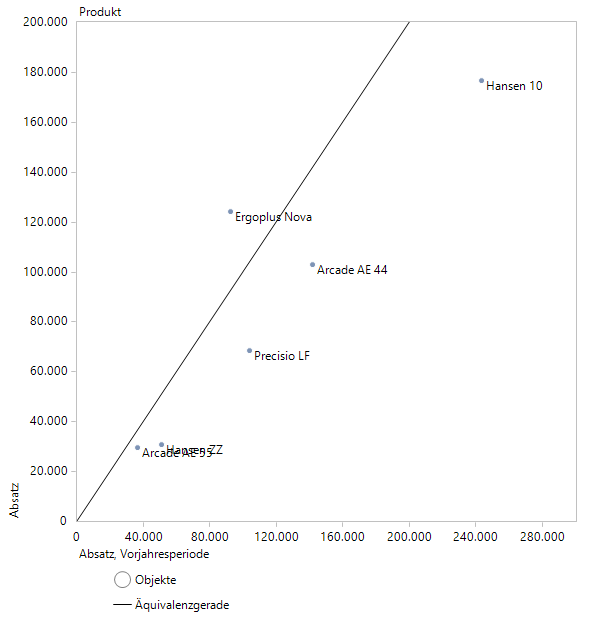

Äquivalenzgerade

Die Verwendung der Äquivalenzgerade bietet sich an, wenn die zwei Kennzahlen auf den Achsen unmittelbar vergleichbar sind. Dies ist etwa bei Vorjahres- oder Plan-Ist-Vergleichen einer Kennzahl der Fall. Hier schauen wir auf die Absatzzahlen unserer Produkte im Vergleich zum Vorjahr:

Äquivalenzgerade in der Portfolioanalyse

Die Äquivalenzgerade beschreibt nun die Menge der Konstellationen, bei denen die Absatzzahlen im Vergleich zum Vorjahr gleichgeblieben sind. Oberhalb der Äquivalenzgeraden befinden sich die Produkte, die im aktuellen Jahr und unterhalb der Äquivalenzgeraden die Produkte, die im letzten Jahr die höheren Absatzzahlen erzielt haben.

Leider kann hier in unserer Portfolioanalyse nur Ergoplus Nova überzeugen, da allein dieses Produkt im aktuell abgeschlossenen Jahr höhere Absatzzahlen aufweisen kann.

Frontier Line

Die Frontier Line ergibt eine Schätzung des Möglichen, beziehungsweise einen Benchmark. Ursprünglich ging es um effiziente Portfolio-Mischungen, aber das Prinzip lässt sich auch allgemeiner anwenden.

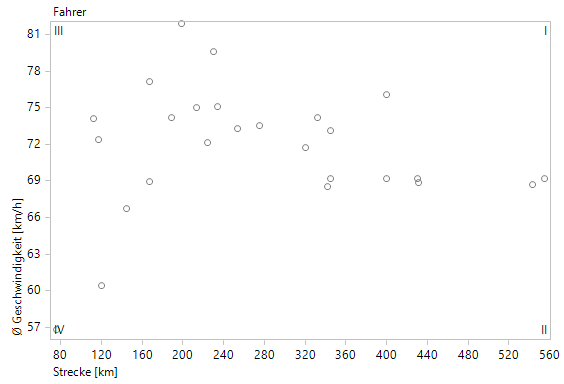

Hier in unserem Beispiel wurde in einer Spedition festgehalten, mit welcher Durchschnittsgeschwindigkeit die Fahrer unterschiedliche Strecken bewältigt haben. Plotten wir nun Strecke gegen Durchschnittsgeschwindigkeit, sehen wir die folgende Grafik:

Portfolioanalyse mit Streckenlänge gegen Durchschnittsgeschwindigkeit

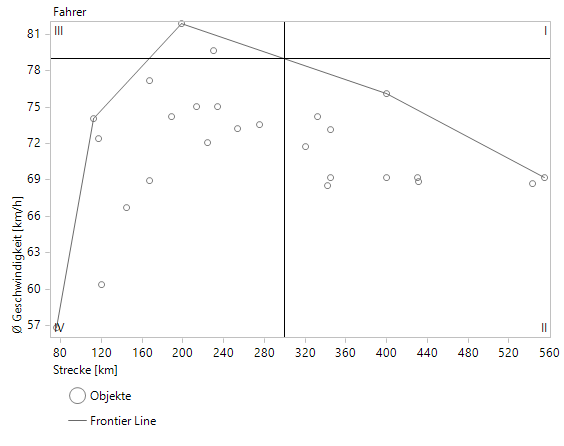

Nun möchte der Spediteur wissen, mit welchen Durchschnittsgeschwindigkeiten er auf Basis der bisherigen Messungen für beliebige Strecken im besten Fall rechnen kann. Wir aktivieren die Frontier Line:

Frontier Line in der Portfolioanalyse

An dem Linienzug lässt sich nun ablesen, welche Durchschnittsgeschwindigkeiten wir im optimalen Fall erzielen können. Das eingeblendete Fadenkreuz hilft hier dabei, auch ohne Formeln Werte abzuleiten. Hier haben wie es bei 300 km Streckenlänge fixiert und durch Verschieben in y-Richtung lesen wir ab, dass mit 79 km/h im optimalen Fall gerechnet werden kann.

Die Ermittlung der Frontier Line lässt sich durch folgendes Experiment veranschaulichen: Stellen Sie sich die Objekte als aus einem Brett herausstehende Nägel vor und Sie legen eine Seilschlaufe um alle Nägel. Nun ziehen Sie die Schlaufe straff zusammen und der nach oben zeigende Teil der Schlaufe stellt dann die Frontier Line dar.

Virtuelle Hierarchien

Statisch (explizite Liste von Elementen)

Kehren wir nun zurück zu unserem ersten Beispiel und betrachten die Einteilung der Produkte in die vier Gruppen Stars, Cash Cows, Poor Dogs and Questions Marks. Wir können diese Einteilung als virtuelle Hierarchie für weitere Analysen verwenden.

Stellen wir uns dazu vor, dass wir uns im Jahre 2019 kurz vor Weihnachten befinden, aber jetzt in den Einstellungen entscheiden müssen, welche Art von virtueller Hierarchie eingesetzt werden soll. Wir entscheiden uns zunächst für “statisch”.

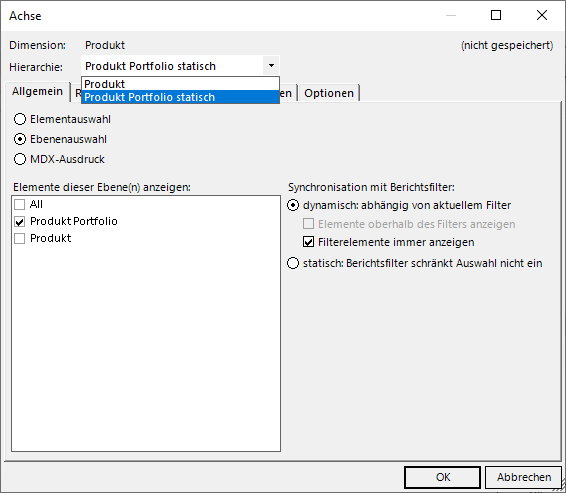

Wir wählen zunächst die Einstellung mit einer statischen Liste

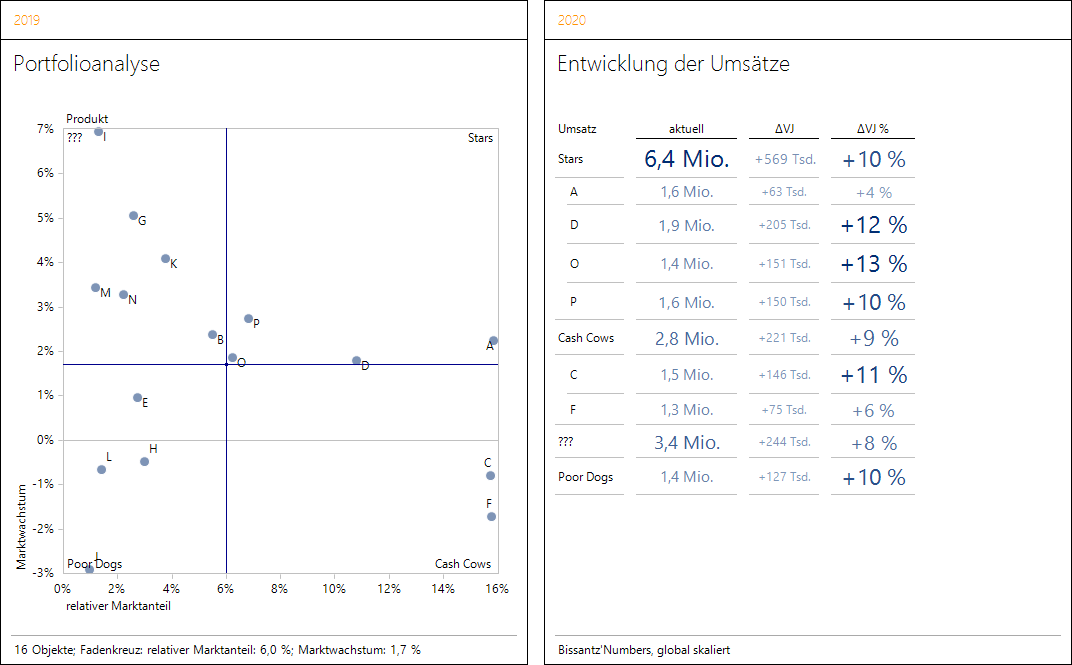

Wählen wir nun im Editiermenu “Virtuelle Hierarchie erstellen”, erhalten wir eine feste Einteilung der Produkte in die vier Klassen, die wir in anderen Analysen nutzen können. Zum Beispiel könnten wir im nächsten Jahr 2020 die Entwicklung unserer vier Klassen untersuchen:

Im Jahr 2020 können wir mit der statischen Klasseneinteilung arbeiten

Hier sehen wir die Produkte C, D und F unter den Cash Cows, genau so, wie es in der Portfolioanalyse 2019 abgebildet war.

Die angelegte virtuelle Hierarchie müssen wir natürlich in der Grafischen Tabelle explizit auswählen:

In den Achseneinstellungen wird die virtuelle Hierachie ausgewählt

Hier haben wir den Namen der virtuellen Hierarchie im Modellieren-Modus geändert, damit wir sie leichter erkennen können, ohne Anpassung würde sie “Produkt Portfolio” heißen.

Dynamisch – was heißt das hier eigentlich?

Wir versuchen zunächst zu klären, was mit einer dynamischen Einteilung überhaupt gemeint ist. Nehmen wir dazu an, dass wir kurz vor Weihnachten anstelle der statischen Liste den Punkt “dynamisch” aktivieren. Dabei erzeugen wir mit der Portfolioanalyse zu diesem Zeitpunkt eine Klasseneinteilung, die keinerlei Unterschiede zur statischen Einteilung aufweist. Erstellen wir nun einen analogen Multiples-Bericht zum oben abgebildeten, der auch das Jahr 2020 betrifft, dann sehen wir immer noch keinen Unterschied!

Wo ist also die Dynamik zu finden? Dazu muss man wissen, dass sich die Einteilung immer explizit auf die eingestellten Filter bezieht. Dazu gehört hier das Jahr 2019, das im MDX-Befehl fest verdrahtet ist. Eine Änderung der Einteilung kann also nur auftreten, wenn sich etwas auf den zugrundeliegenden Daten – hier passend zum Filter im Jahr 2019 – tut.

Nehmen wir einmal an, dass nach Weihnachten – aber noch im Jahr 2019! – eine Änderung der Marktlage eintritt, die verbucht wird und bewirkt, dass Produkt D nun mit einem Marktwachstum von 1.8% in unserem Cube im Jahr 2019 eingetragen ist. Die statische Einteilung würde diesen Tatbestand nicht mehr berücksichtigen, aber mit einer dynamischen Einteilung sehen wir nun diesen Multiples-Bericht:

Die dynamische Einstellung hat die Änderung im Cube berücksichtigt!

Produkt D ist nun von den Cash Cows zu den Stars gewandert. Mit dem Anlegen einer dynamischen virtuellen Hierarchie können wir die Änderung der Zahlen von D berücksichtigen, obwohl diese später stattgefunden hat. Jedoch muss sie zwingend dem Jahr 2019 zugeordnet sein.

Die Grafische Tabelle rechts in unserem Multiples-Bericht zeigt somit weiterhin brav die aktualisierte Einteilung von 2019. Obwohl wir das Jahr 2020 eingestellt haben, gehen eben nur Werte von 2019 in die Berechnungslogik ein.

Vom Zeitpunkt an, ab dem keine Einträge mehr für 2019 stattfinden, wird sich auch die zugehörige virtuelle Hierarchie nicht mehr ändern.

Portfolioanalyse für Fortgeschrittene

Zeitdynamische virtuelle Hierarchien in der Portfolioanalyse

Wie muss man vorgehen, wenn man nun eine virtuelle Hierarchie generieren möchte, die immer das ausgewählte Jahr berücksichtigt?

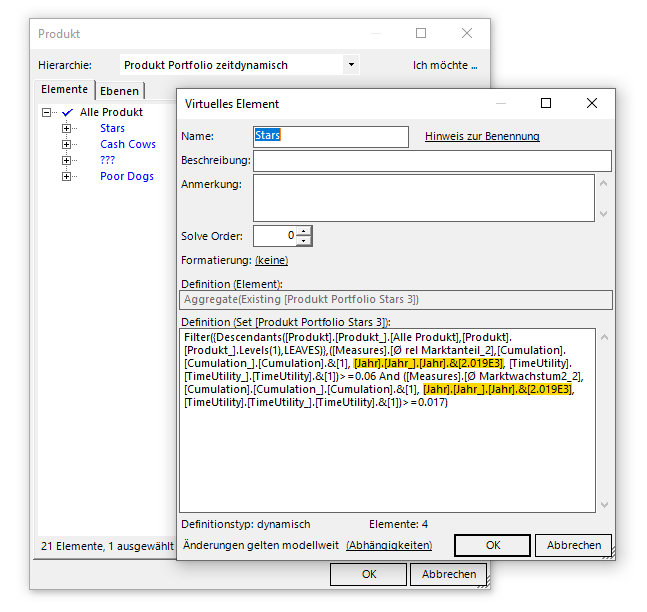

Im Modellieren-Modus ist es möglich, auch die Elemente der virtuellen Klassen, zum Beispiel hier die Stars, zu bearbeiten und der MDX-Code dieser Klasse sieht dann folgendermaßen aus:

Im MDX-Code entdecken wir die Jahreszahl 2019

Ersetzen wir nun den markierten Code zum Jahr 2019 in diesem Element “Stars”, als auch in den anderen Elementen durch <view1> (1 ist die hier vorliegende Id der Zeitdimension). Das Jahr wird dann aus dem eingestellten Jahr im Filter übernommen. Vorsicht: Diese schnelle Lösung funktioniert bei einfacher Periodenauswahl, aber nicht bei Multiauswahl!

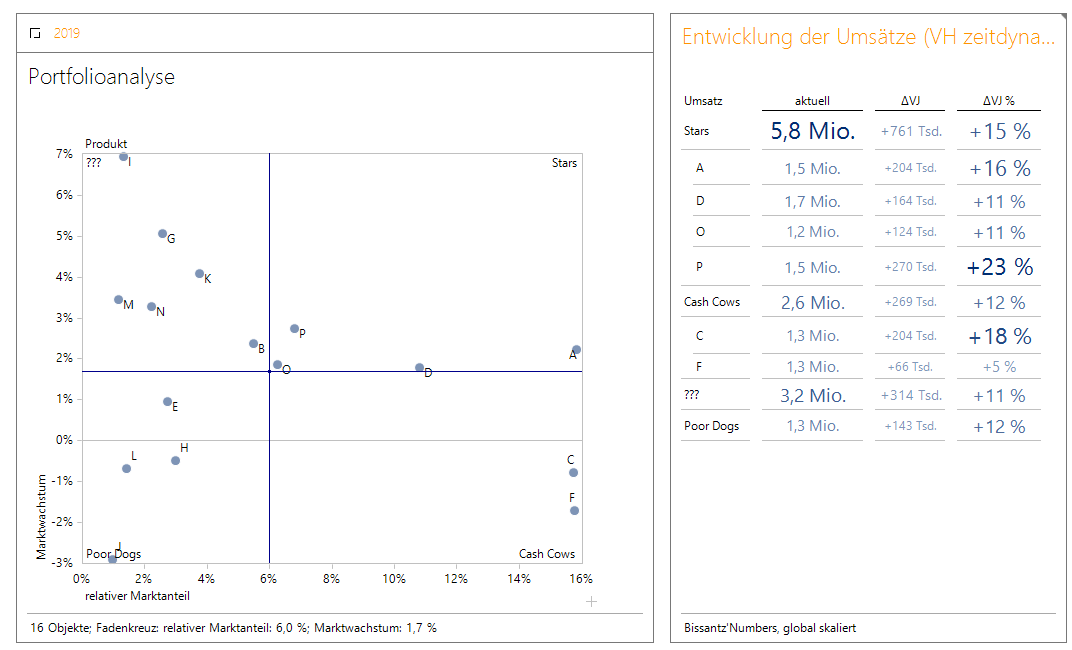

Nun lässt sich etwa ein dynamischer Multiples-Bericht bauen. Wir stellen in diesem für die Portfolioanalyse die gewünschte Periode ein, dann wird die Grafische Tabelle automatisch mit der Anpassung des Jahres im Filter reagieren.

Aus dem eingestellten Jahr ergibt sich dann die dynamisch berechnete virtuelle Hierarchie. Wenn wir nun von 2019 auf 2020 wechseln, dann erhalten wir jeweils die passenden virtuellen Hierarchien.

Wir starten mit 2019:

Wir befinden uns im Jahr 2019

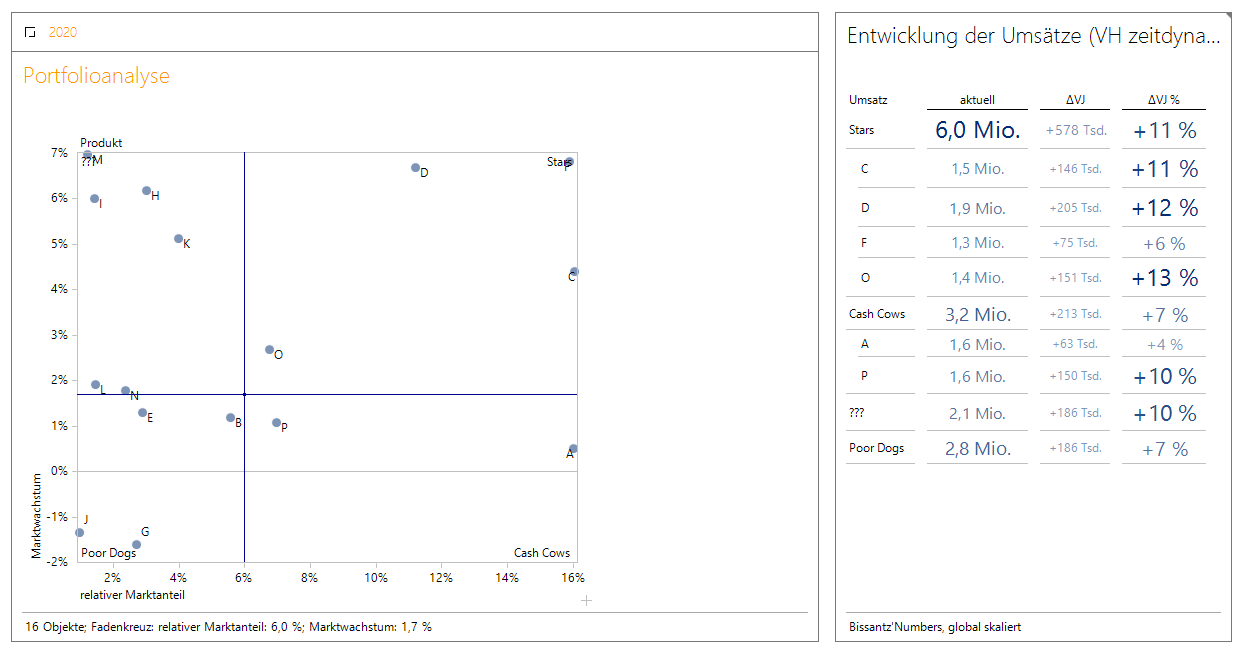

Nun gehen wir in der Portfolioanalyse auf das Jahr 2020:

Die Hierarchie hat sich an das Jahr 2020 angepasst

Sofort und dynamisch passt sich die Hierarchie an das Jahr 2020 an, sodass wir die aktuellen Stars und Cash Cows zu Gesicht bekommen.

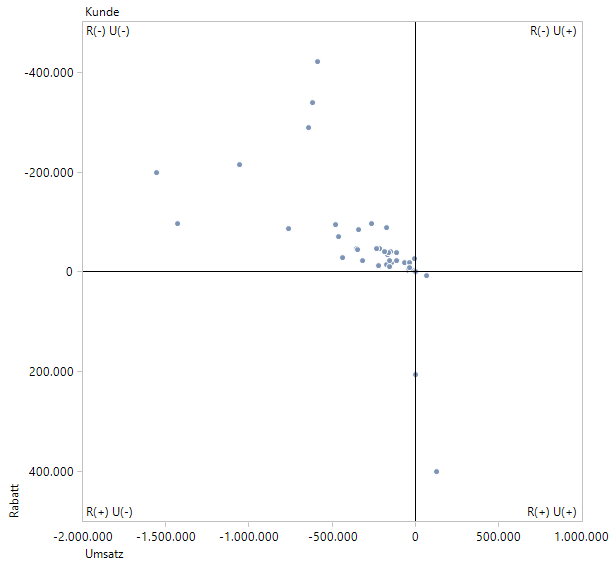

Ein Osterei zum Abschluss

Bevor der zweite Analysewert in einer Portfolioanalyse auf einer Achse abgelegt wird, erscheint der erste Analysewert zunächst auf beiden Achsen. Diese Ansicht hat mich zu folgender Anwendung inspiriert.

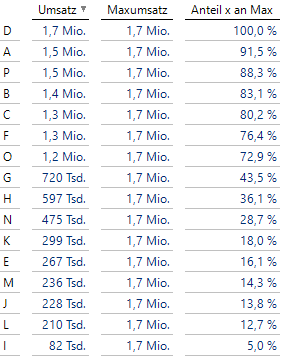

Sei zunächst ein Analysewert Maxumsatz definiert, der auf der Produktebene den Wert des höchsten Einzelumsatzes angibt. Jedes Produkt wird nun beim Umsatz am umsatzstärksten Produkt gemessen und ein relativer Anteil im Vergleich zum Maximum berechnet:

Maximaler Umsatz der Produkte und relativer Vergleich zu diesem Wert

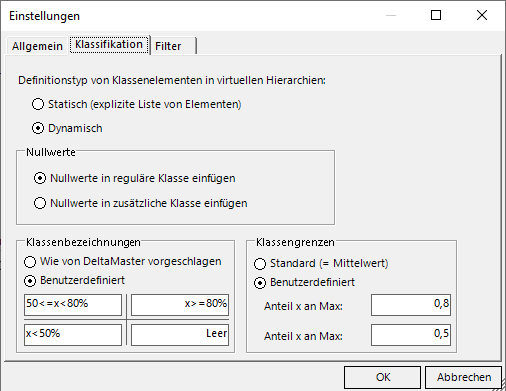

Nur diese eine Anteils-Kennzahl ziehe ich in die Portfolioanalyse. Nun stelle ich in den Klassifikationseinstellungen Werte für Grenzen ein z. B. 80% und 50%. Weiterhin passe ich schon einmal die Bezeichnungen an:

Zwei Grenzen 80% und 50% werden eingestellt

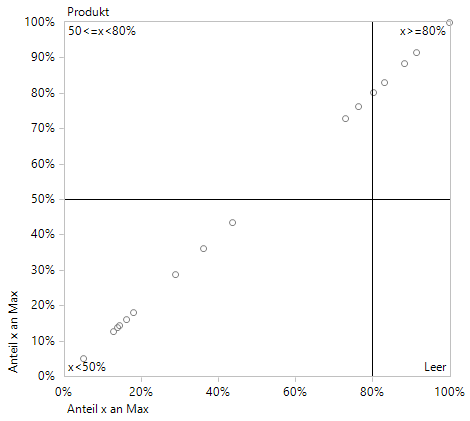

Die Produkte liegen nun alle auf einer Geraden (es wäre die Äquivalenzgerade!), die an zwei Stellen das Fadenkreuz schneidet und insgesamt durch drei Quadranten verläuft:

Die “eindimensionale” Portfolioanalyse

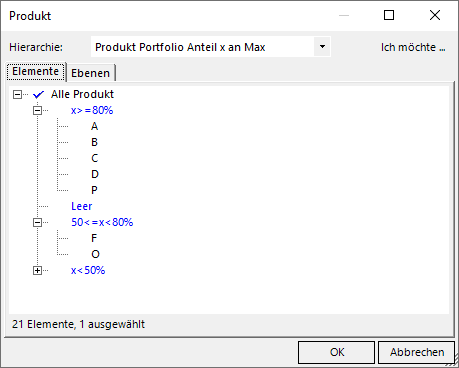

Ich erstelle nun eine dynamische virtuelle Hierarchie, folglich entsteht eine Einteilung in drei Klassen (die vierte “Leer” kann nicht auftreten, da sich die Bedingungen x>=80% und x<50% widersprechen!):

Drei nutzbare Performance-Klassen im Vergleich zum Top-Produkt

Ich wünsche frohe Ostern!